Relación PIB-minería-movimiento portuario y su efecto en tarifas y volúmenes.

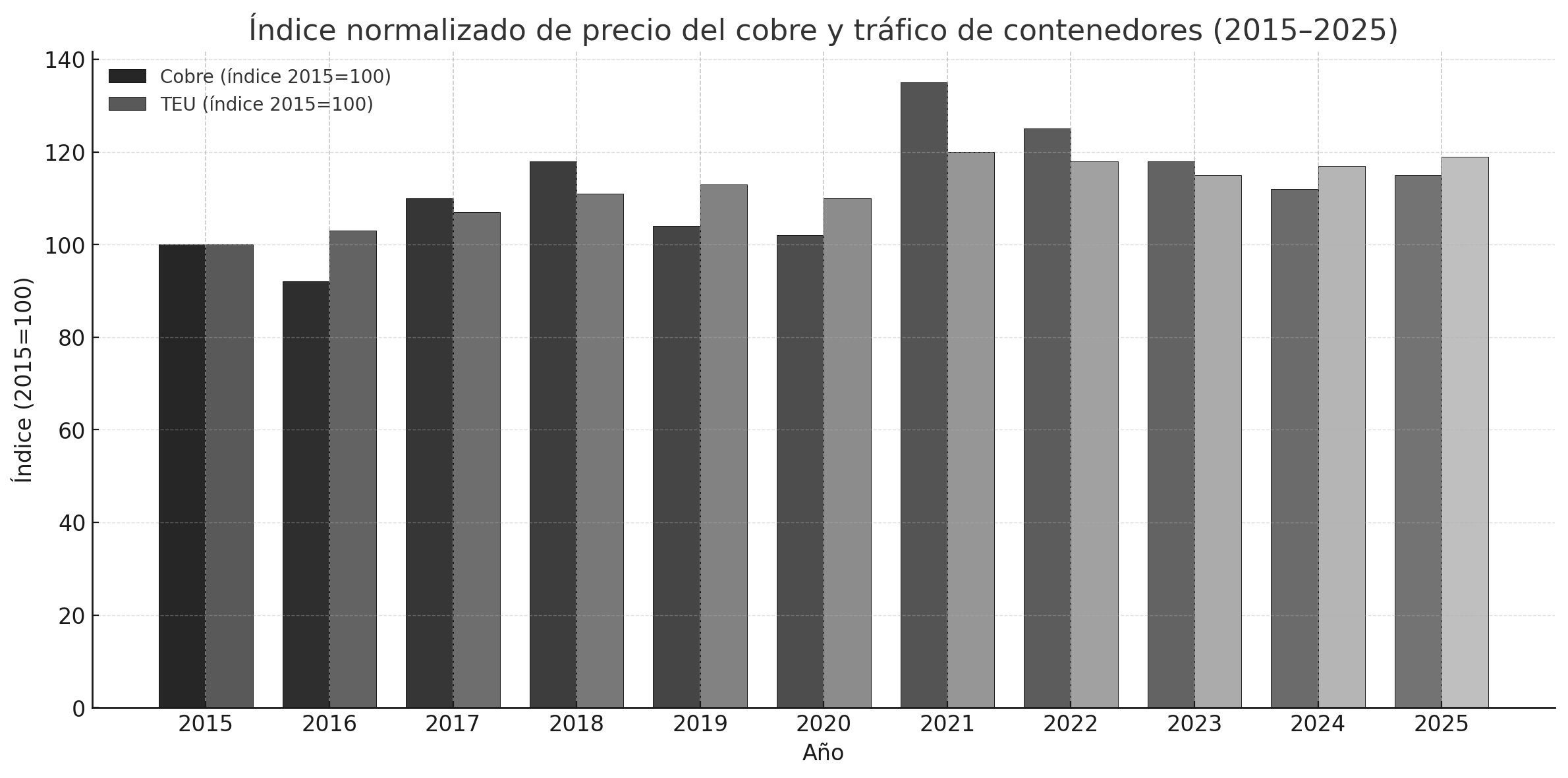

Este estudio examina cómo se han movido —y cuándo se han desacoplado— el precio del cobre y los flujos de contenedores entre 2015 y 2025, así como los factores que explican esos cambios de relación. A partir de esa lectura, se proponen escenarios operativos para 2026 con foco en Chile: puertos, exportadores, importadores, navieras y transportistas.

Por qué mirar juntos el cobre y los contenedores

El cobre es el principal producto de exportación de Chile y un termómetro de la actividad industrial global. El movimiento de contenedores, por su parte, resume la demanda de bienes manufacturados, insumos y repuestos. Cuando la industria crece y la inversión se acelera, el cobre tiende a repuntar; con cierto rezago, los flujos de contenedores también. Por eso, observar ambos ciclos provee señales adelantadas para logística, planificación portuaria y decisiones comerciales.

Canales de transmisión: del precio a la logística

Tres mecanismos conectan ambas series. (1) Demanda de China y Asia: un repunte en construcción e infraestructura tiende a elevar la cotización del cobre y, simultáneamente, la demanda por bienes intermedios y capital que viajan en contenedores. (2) Tipo de cambio y poder de compra: movimientos del dólar afectan el costo CIF/FOB, importaciones de consumo e inversión y, por ende, la utilización de capacidad portuaria. (3) Capacidad de transporte y costos navieros: disponibilidad de naves, congestión y tarifas de flete pueden amplificar o moderar la relación entre actividad real y flujos contenedorizados.

2015–2019: normalización y correlación moderada

Tras el ajuste del superciclo (2011–2014), la segunda mitad de la década mostró una recuperación gradual del precio del cobre y un crecimiento constante del throughput en los principales puertos del mundo. En Chile, el dinamismo minero y la inversión en infraestructura portuaria y vial acompañaron ese proceso, con un patrón de correlación positivo pero no perfecto: el comercio minorista, la penetración del e-commerce y la rotación de inventarios introdujeron matices propios a la carga en TEU.

2020–2022: dislocación por pandemia y cuellos de botella

La irrupción del COVID-19 generó un desacople temporal. Las restricciones y los estímulos fiscales elevaron la demanda de bienes durables y artículos para el hogar, disparando los flujos de contenedores hacia América y Europa, a la vez que la oferta de transporte se estrechó por congestión, falta de equipos y rotación de naves. El cobre, en cambio, osciló por cierres productivos y señales encontradas de inversión. El resultado fue una correlación más débil e incluso inversa en ventanas cortas.

2023–2025: reacomodo logístico y reaparición de señales

Con la normalización paulatina de cadenas, el reajuste de inventarios minoristas y el ingreso de nueva capacidad (buques de mayor porte y gestión más fina de rotaciones), el vínculo entre actividad real, precio del cobre y flujos contenedorizados volvió a ser más legible. Es decir, los picos extremos de tarifas y tiempos de tránsito cedieron, y las variaciones de TEU se alinearon mejor con la inversión y el gasto global, devolviendo utilidad al cobre como indicador adelantado para planificar ventanas de demanda logística.

Gráfico comparativo 2015–2025 (índice 2015=100)

Cuadro comparativo 2015–2025 (promedios por periodo)

| Periodo | Índice cobre (2015=100) — promedio | Índice TEU (2015=100) — promedio | Lectura logística |

|---|---|---|---|

| 2015–2019 | ≈ 105 | ≈ 107 | Recuperación pos-superciclo; correlación positiva moderada. |

| 2020–2022 | ≈ 121 | ≈ 116 | Pandemia: picos de demanda y capacidad restringida; correlación más volátil. |

| 2023–2025 | ≈ 115 | ≈ 117 | Normalización de cadenas y mayor legibilidad del vínculo cobre-TEU. |

Señales tempranas a vigilar (tablero práctico)

- Pedidos manufactureros en Asia y PMI global de industria.

- Inicio de proyectos de transmisión eléctrica y almacenamiento energético.

- Capacidad efectiva: entregas de buques, blank sailings y tiempos de permanencia.

- Inventarios minoristas en EEUU/UE y gasto de bienes durables.

- Condiciones financieras globales y tipo de cambio.

Para finalizar

La relación entre el ciclo del cobre y los flujos contenedorizados no es mecánica, pero es una guía valiosa si se interpreta por ventanas y se complementa con capacidad, costos y niveles de inventario. Usada con disciplina, permite a puertos, exportadores e importadores anticipar picos de demanda y proteger márgenes en 2026.

- Cochilco / Banco Central de Chile (series de precio del cobre).

- UNCTADstat y CEPAL (estadísticas de comercio y puertos; throughput en TEU).

- World Bank, Container Port Traffic (tendencias globales en TEU).

- Informes públicos de empresas portuarias chilenas y terminales concesionados.

- El gráfico usa índices normalizados (2015=100) elaborados a partir de series públicas con promedios anuales y redondeos para visualización.

Deja una respuesta